La participación de todos en el ahorro para el retiro

Por Principal

17 de Septiembre de 2020

En continuas ocasiones, expertos en pensiones hemos expuesto la necesidad de incrementar el ahorro para el retiro, ya sea mediante la vía mandatoria o voluntaria. Las contribuciones obligatorias actuales del 6.5% del sueldo de los trabajadores cotizantes al IMSS1 resultarán insuficientes para que quienes lleguen a la edad de retiro cuenten con una pensión adecuada y suficiente.

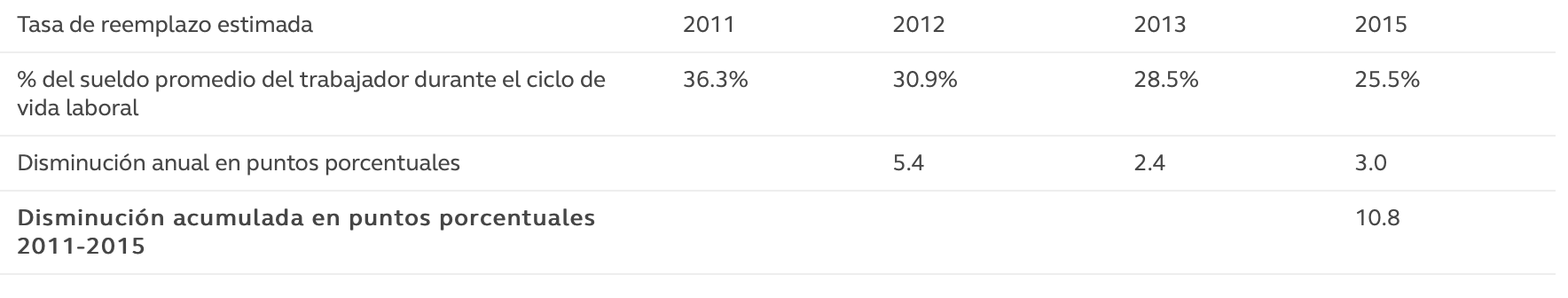

El último reporte de la OCDE2 en 2015 estimó que el ingreso pensionario promedio apenas alcanzará un 25.5% del último sueldo de los trabajadores mexicanos, esto es $255 pesos de pensión por cada $1,000 ganados al final de su etapa activa3. Estos mismos reportes reflejan que la tasa bruta de reemplazo estimada para México ha disminuido consistentemente. En parte, porque la tasa de contribución obligatoria así como el diseño del sistema de pensiones (SAR), en general, han permanecido sin ajustes durante 20 años desde su creación en contraste con los cambios económicos, demográficos y financieros en nuestro país y el mundo.

En cuatro años, la tasa de reemplazo estimada ha decrecido en 10.8 puntos porcentuales y se espera que continúe disminuyendo si las reglas pensionarias actuales permanecen iguales. Actualmente, sólo el 43% de la población económicamente activa está cubierta por seguridad social y pensiones4, sin embargo, sólo el 52% de éstos logrará obtener una pensión5. El envejecimiento demográfico y la escasez de recursos públicos magnifican el reto de la cobertura y obliga a potenciar la participación voluntaria.

Evolución de la tasa bruta de reemplazo promedio en México, estimación OCDE6

-Tasa de contribución obligatoria = 6.5% del sueldo del trabajador7

En el reciente Informe al Congreso, la CONSAR8 explica detalladamente la situación actual en Chile que con una aportación del 10%, mayor a la aportación obligatoria del 6.5% en México, el sistema pensionario está entregando pensiones equivalentes al 45% del sueldo de los trabajadores en promedio. Asimismo detalla que, si bien la transición de un sistema de reparto a uno de cuentas individuales consolidó la estabilidad económica del país, tras casi 3 décadas de operación, persistieron los problemas de baja cobertura y baja cotización. El sistema chileno tardó 27 años en realizar la primera gran reforma, que se centró particularmente en el pilar solidario y nuevos incentivos para animar el ahorro voluntario, dejando de lado el pilar obligatorio que resulta pieza clave para repercutir rápidamente en las actuales demandas de mejores pensiones.

El año pasado, debido a las movilizaciones sociales en Chile, se envió una nueva reforma con el fin de integrar una aportación obligatoria del 5% del sueldo del trabajador a cargo del patrón9. Según expertos, este porcentaje es insuficiente para aumentar verdaderamente el monto de las pensiones chilenas. El sistema de pensiones en Chile es nuestra bola de cristal, México está en tiempo justo para hacer los cambios que den la vuelta a la brújula pensionaria.

Para Principal México, el gran tema de las pensiones compete a distintos actores entre ellos: el gobierno, las empresas, las instituciones financieras, los propios trabajadores y la sociedad en sí misma. Todos formamos parte de un ecosistema que debería funcionar armónica y coordinadamente para propiciar una sociedad sustentable hacia el futuro.

Para eso necesitamos preparar el camino. Los cimientos del ahorro y de la cultura previsional no se construyen ni prevalecen por sí solos, es esencial fomentar educación financiera que genere hábitos en los niños y los jóvenes. En adición, es indispensable diseñar programas y mecanismos sencillos que favorezcan comportamientos automáticos de ahorro desde los centros de trabajo. Porque son las empresas que ponen a disposición de sus trabajadores una serie de beneficios laborales -algunos por Ley y otros de manera voluntaria- como seguros de diversa índole, distintos esquemas de ahorro u otras prestaciones donde los mismos trabajadores deciden o no participar. Las asociaciones que formamos el sector financiero en coordinación con las autoridades financieras estamos trabajando en ello.

Desarrollar el sentido de la responsabilidad sobre nuestro propio futuro es indispensable, pero no debemos dejar de lado que el sistema de pensiones requiere cambios que fortalezcan su operación y viabilidad de largo plazo. Requerimos incrementar el nivel de ahorro individual obligatorio y voluntario (incorporando incentivos fiscales atractivos), ahorrar de forma constante y por más años (vinculando la edad de retiro con la esperanza de vida), mejorar la cobertura de los independientes e informales, ampliar el régimen de inversión, tener una cancha pareja para todos los mexicanos sin importar en qué sector trabajan y, sobre todo, consensos para actuar y consolidar las reformas que se necesitan para mejorar las pensiones de los mexicanos.

1 Instituto Mexicano del Seguro Social.

2 Organización para la Cooperación y Desarrollo Económico.

3 De acuerdo con un estudio de AMAFORE (2015), no aplica para trabajadores con ingresos iguales o menores a 3 salarios mínimos. Éstos obtendrán una pensión mayor al estimado promedio.

4 CONSAR, julio 2016. Retos de la cobertura pensionaria: experiencias internacionales. Documento de trabajo #1.

5 AMAFORE (2016). Documento de investigación.

6 OCDE, Panorama de las pensiones, varios años. Dato 2013, de acuerdo con la presentación de Fernando Mayans en el Seminario de Pensiones 2015 organizado por el ITAM.

7 Vigente desde la Reforma (1997).

8 CONSAR (Comisión Nacional del Sistema de Ahorro para el Retiro): Informe al Congreso, 1er. Trimestre de 2017.

9 De éste, un 3% dirigido a la cuenta individual y el otro 2% para canalizarse al pilar de ahorro colectivo solidario. Superintendencia de Pensiones en Chile (septiembre 2016).